金融科技的新机遇:银行实体网点缩减后的分红

不久前,银行离线网络大规模消失,引起了媒体的共同关注。

据权威数据显示,截至7月27日,全国共有1730家商业银行网点关闭。2019年,国有银行网点总数减少了836家,银行员工减少了11500人。

显然,面对今年上半年疫情的影响,消费者行为模式的改变和"非接触式服务"的兴起,帮助减少了银行网点的数量。这背后蕴藏着哪些新的机遇?

爱荣软件创办人兼董事长张彦在接受媒体专访时表示,面对疫情的影响,以及物联网、5G、人工智能等技术的加速普及,作为传统银行服务的"毛细血管"离线网络,其服务功能将越来越多地被由软件组成的虚拟银行所取代。

在这方面,许多业内人士还认为,随着越来越多的人不再选择到银行网络进行业务处理,而是通过网上银行、移动银行等虚拟银行渠道来处理,对于金融科技公司来说,追随"虚拟银行"的发展步伐,具有重要的商业价值。

移动电话取代银行营业部

最近,作者走进了位于北四环的一家大型国有银行的网络,发现排队的人数比平时少了很多。过去,我至少要等半个小时才能处理这件事,但现在我只需要等几分钟。

根据中国银行业协会公布的数据,2019年银行金融机构的平均离职率达到89.77%,比7年前增长了27个百分点。

事实上,甚至在疫情爆发之前,几家大银行线下网点的主要服务群体主要是公共和私营企业的老年群体,因为老年人一般不使用智能手机,加上对网上银行的不信任,而且仍然习惯于在熟悉的实体柜台做生意。

然而,随着"健康代码"的普及,以及智能手机和豆阴等应用程序在老年人中的流行,这个曾经依赖于线下银行网点的群体也开始选择不去或更少地去线下银行网点,这直接导致了传统的离线网点逐渐"边缘化"。

而年轻人,早已习惯于手机转账、汇款等业务。一部手机可以提供95%的传统银行服务,也可以提供金融管理等增值服务。

七、八年前,几家习惯于骑马围攻的大型商业银行早已开始"关闭"线下网点,从它们的财务业绩中也可以看出这一点。2015年后出现的一些新银行一般都没有建立传统的线下网点,它们的服务集中在"云"中。

正如行业专家所说,尽管传统的银行网络调整是一种趋势,但不会完全消失。但随着电子商务逐渐取代传统超级商家,从实体网点到手机应用程序,银行服务将变得越来越依赖应用程序,"过去的虚拟银行曾是"雷鸣雨雨",预计还会加速发展。

爱荣软件成立于上海,其主要业务是为工行等大银行提供虚拟银行解决方案和定制开发,并于今年7月成为第一家新的第三板选择层上市公司。

张彦向九方集团金融界表示:艾荣的使命是成为基本服务提供商的"虚拟银行",用代码代替水泥,用软件(如APP等)逐步取代服务网点。

数据显示,2019年,银行金融机构网上银行交易达到1637.84亿元,比去年同期增长7.42%,交易金额1657.75万亿元;移动银行交易1214.51亿元,交易额335.63万亿元,比去年同期增长38.88%;电子商务平台上的交易额达到8.83亿元,交易额为1.64万亿元。

从这些数据可以看出,完全基于在线的虚拟银行服务仍有很高的未来增长空间,就像一个巨大的金矿,等待着深度开采。

虚拟银行再次受到青睐

早在20世纪80年代,虚拟银行的概念就被提出了,它是指利用虚拟信息处理技术创建的三维电子银行。

但当时受到软硬件条件等主要环境的限制,如移动互联网和智能手机尚未普及,用户的金融服务使用习惯、安全技术相对薄弱,加之政策限制,使得虚拟银行只是一个概念性阶段,可以说是"雷雨少"。

与虚拟银行相比,传统金融服务中保险和证券公司的"虚拟化"(或称"数字化")速度似乎更快,尤其是早在10年前就被"边缘化"的经纪业务部门。过去电视上出现的"红背心"交易员早就被电脑和手机所取代,甚至连交易员自己也逐渐被电脑和人工智能程序所取代。

作为金融业的核心力量,"虚拟化"的步伐虽然相对稳定,但在数字浪潮下,银行业数字基础设施建设的投资远远高于保险和证券公司,例如,银行业对IT的投资是证券业IT投资的5倍,保险业IT投资的4.5倍。

事实上,真正意义上的未来虚拟银行是提供一个在线的多维服务系统,使客户在互联网上具有亲身的实体网络感,服务质量极高,这就需要中间层来做"基本技术服务提供商",帮助银行弥合离线业务和在线业务之间的差距,真正实现"在线和离线集成"。

例如,随着5G网络的普及,5G技术具有高速、低功耗、高安全性等特点,使得在任何地方提供金融级服务成为可能。随着生物识别技术的普及,5G技术也具有很高的安全性。

在疫情已经改变了各种行业的今天,5G、人工智能和生物安全技术的升级,对于银行、网上网络、服务云,不仅是大势所趋,而且是一件"必须做"的事情。

张彦认为,理想化的"虚拟银行"将是一个完全建立在互联网上的银行服务系统,它将银行的账户、存款、支付、贷款、财务管理、营销、服务等业务融为一体,几乎可以完全取代实体网络。

香港探索

他说:"香港作为亚洲金融中心,过去数年在虚拟银行方面的探索,可为内地提供有用的经验。

早於2017年,香港金融管理局(金管局)已开始拟备发展虚拟银行的大纲,其中明确提及在发展智能银行的七项主要措施中,设立虚拟银行。在二零九九年三月,金管局连续发出八张虚拟银行牌照,并于今年在香港成功开设首间虚拟银行。

在2019年3月27日至5月9日期间,金管局共发出8张虚拟银行牌照,包括LiviVBLimited、SCDigitalSolutionsLimited和中安中安虚拟金融有限公司、WelabDigitalLimited、Ant Merchants Services(Hong Kong)Co.Ltd.、Yifeng Co.Ltd.、Insight Financial Technology Co.Ltd.和平安亿通有限公司。

截至今年为止,这些持牌虚拟银行已逐步开放。截至七月底,香港有三间虚拟银行宣布举办正式展览。

在业务创新方面,试用WeLabBank推出了一款没有卡号的借记卡产品,成为香港第一家推出没有卡号银行卡的银行。通过手机应用等,它可以实现"一键报告损失",而无需拨打客户服务电话。

为了观察这些持牌虚拟银行,在金融技术和互联网大亨的阴影下,包括腾讯、阿里巴巴、小米、京东和其他巨头已经进入了这场游戏。

很明显,以互联网公司为背景在香港试验的虚拟银行,与过去数年在内地批准以纯互联网形式经营的数家私人银行,基本上是相同的。

从本质上讲,两者都是尽量将业务置于"云端"之中,通过单一的管理结构,彻底摆脱传统银行分支机构的约束,将业务集中在总公司的各个业务部门。

2019年全球数码银行报告是二十一世纪经济研究所(21世纪经济研究所)的佼佼者,该报告指出,香港对虚拟银行的大量投资,正是为了巩固其作为亚太区金融中心的地位。通过金管局对虚拟银行的认可,它将有助于普及传统银行业无法覆盖的用户,从而让金融机构有更好的机会将其金融领域扩展到亚太地区。

当前挑战

然而,由于目前政策水平的限制,虚拟银行无法完全覆盖传统的离线网点。无论是香港的几家虚拟银行,还是内地的几家新的私人银行,实际上它们都属于银行大板块上的"非主流"。

一方面,金融服务和互联网服务仍然是两种非常不同的形式。许多尝试虚拟银行服务的尝试,包括在香港,距离取代线下网点和全面建设虚拟银行服务还有很长的路要走。

另一方面,无论是个人用户还是企业用户,大银行的信任度仍然远远高于中小型银行,更不用说新的虚拟银行了。

张彦认为,未来真正的虚拟银行也需要看传统银行业务转变的决心,而Elong软件的工作就是帮助这些传统银行逐步建立必要的虚拟银行基础设施。

从以物理网络为主体的服务网络建设,到以虚拟服务网络为主体的服务网络建设,这一发展趋势始终是清晰的,疫情加速了这一变化的速度。

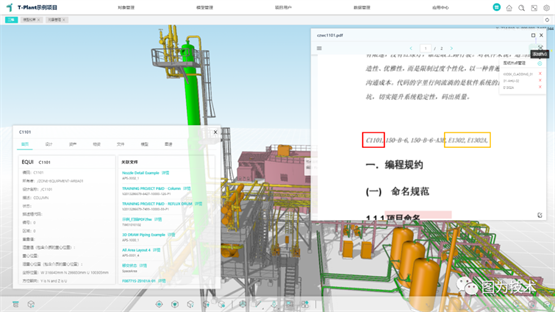

简单地说,艾荣的业务围绕着虚拟银行的主轴,为银行客户提供了一整套虚拟银行的设备、软件和硬件解决方案。

例如,工行是该公司最大的客户,是世界上最大的银行和技术最先进的银行,涵盖了各种客户级别和业务形式。由于这些客户被应用到公司的解决方案中,艾荣的价值可以得到更多的反映。

以工行开发的电子商务平台爱荣软件为例,推出后,用户规模已达到1.46亿,成交量连续三年突破数万亿,综合业务是银行业务中的佼佼者。

在一家大型银行上运行虚拟银行有更多的技术困难、更多的挑战、更大的参考价值,以及对公司业务能力的更大考验。"张彦说。

上海银行作为城市商业银行的领导者,也是爱荣软件解决方案的用户。艾荣为其直销银行系统建设的"上行快捷线路"涵盖了在线支付、在线汇款、在线财务管理、在线融资等多种服务,个人客户数量达到3717万,截至2019年末其互联网业务年交易额已超过3万亿。在2019年,新的"上行链路包容性"应用程序为近2000家小型和微型企业提供了在线融资、财务管理和其他业务的应用程序,实时审批,有效地缓解了小型和微型企业的资本压力。

从大银行到中小型银行,从国家银行到区域银行,从服务个人到服务企业,从在线支付、在线汇款、在线金融管理、在线融资和其他多样化的业务范围到数据价值的深度挖掘和利用,虚拟银行取代实体银行不仅是全方位的,而且是完全超越的。

工业壁垒带来红利

对于"安全第一"的银行客户来说,其供应商的低容错性和高可靠性是极其苛刻的要求,而且不会轻易被取代,这样的功能,也使轨道,有了更高的行业门槛。

正如张彦所说,作为一家决心建立一家"虚拟银行"基本服务提供商的公司,艾荣的价值在于提供完善的商业产品、创造性的咨询服务和100%的定制开发服务。

这一逻辑概括为一句简单的话:爱荣作为基础技术的供应商,比普通IT公司更了解银行和互联网。

例如,爱荣的领先产品是最初开发的网上银行整体解决方案--方形平台,这个系统涵盖了公司所有的软硬件产品,以及包括技术开发、业务运营、安全认证等专业服务,可以说是公司创新成果的集合。

与此相反,该公司发展了一种成熟的超大规模金融软件工程实施理论--"方实现方法",这也是公司在市场竞争中的独特特点。方形平台的出现为大力推进网上银行和虚拟银行的新运作模式提供了强大的推动力。

对于十年前已经推出"虚拟银行"的伊隆来说,就像张彦所说的:公司将继续专注于未来,保持技术领先地位,扩大业务范围,并保持初创企业最初的核心地位,而不是贪得无厌,并将继续是一个深层次的开拓者。